Войти в аккаунт Зарегистрироваться. Налог на выигрыш в букмекерской конторе — нужно ли платить, преимущества, недостатки. Содержание: Как и в каких конторах взимают налог на выигрыш Преимущества оплаты налога на выигрыш Недостатки принудительного налогообложения выигрышей. Прогнозы от профессионалов. Прогноз на матч Кёльн - Вольфсбург, 18 января. Прогноз на матч Бостон Брюинз - Питтсбург Пингвинз, 17 января.

Посмотреть все прогнозы. Забыли пароль? Уже зарегистрированы?

Налоги со ставок на спорт: как оплачиваются?

Спасибо за регистрацию! На указанный E-mail было отправлено письмо. Для подтверждения регистрации следуйте инструкции из письма. Сброс пароля. Укажите свой e-mail, чтобы сбросить пароль. На указанный вами e-mail было отправлено письмо. Для подтверждения сброса пароля, следуйте инструкции из письма. За открытие аккаунта никто не берет деньги с игроков.

Что касается налогов, во-первых, их снимают только легальные БК, работающие с лицензией ФНС РФ через ЦУПИС, а во-вторых, налоговые суммы, если это необходимо, снимаются непосредственно со средств, которые уже есть на счете игрока. Дополнительно присылать деньги, якобы в качестве налога, просят только мошенники.

Отдельно беттору, который сотрудничает с легальными букмекерскими контораминикаких налогов с выигрышей платить не. Как именно он высчитывается, уже описали выше. Артём К. Если сумма Вашего выигрыша не превышает рублей, то платить налог не. Если он превысил 15 рублей, то. Иногда его изымает сам букмекер, иногда Вам нужно самостоятельно обращаться в налоговую службу, то есть, подавать декларацию о доходах физических лиц.

Так что этот вопрос стоит уточнить у представителей конторы, где вы выиграли. Знатоки теперь на Кью!

Присоединяйтесь к новому сервису Яндекса Перейти. Моя лента Новое Темы Задать вопрос. Бизнес и право. Спорт Ставки на спорт Букмекерские конторы Прогнозы на спорт. Интересный вопрос. Подписаться 1. Лучший ответ. Менеджер проекта Рейтинг букмекеров на Чемпионате. Раздел Ставки, прогнозы, аналитика, новости bet. Год.

Налог на выигрыш в букмекерской конторе – нужно ли платить, преимущества, недостатки

Мы уже пробуем как-то выйти из этой ситуации. Онлайн Букмекеры. Богдан Писарчук 22 дня. Кругом обман. Валера П. Бред с года налоги этоне принуждениеа добровольная.

Рейтинг Букмекеров. Официальный представитель сайта Рейтинг Букмекеров. Все о букмекерах и ставках.

При этом берутся все суммы пополнений и выводов за отчетный период, который, как известно, для налоговой службы составляет ровно 1 год. Еще раз: выше имеется в виду общая сумма чистого выигрыша за год. Вот если она составляет больше 15 тыс. А если она равна меньше 15 тыс.

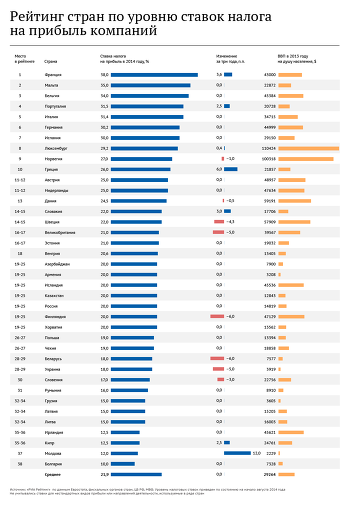

Налогообложение интерактивных ставок в России

Выше мы приводили примеры одной ставки, чтобы было понятнее. Но за год вы можете совершить сколько угодно ставок. Таким же образом учитывается не одно пополнение счета и следующий за ним вывод, а все пополнения и выводы за отчетный период, то есть за год.

Представим себе другую ситуацию. Игрок пополнил счет напоставил их с коэффициентом 2 и проиграл. На счету у него 0. Чтобы снова сделать ставку, нужно снова внести деньги.

Он делает это и пополняет счет уже на Теперь он ставит из с коэффициентом 4 и выигрывает. Сумма выигрыша составила Сколько в данном случае будет равен чистый выигрыш?

Если вы учли сумму обоих пополнений, вы были правы. И так берутся все цифры за отчетный период. То есть если вы будете в минусе, ни о каком налоге и речи быть не. Всякие непонятные люди в интернете пишут, что государству нужно отдавать налог с каждого выигрыша. Это неправда! Налогом облагается только сумма вывода за вычетом суммы пополнения. Тем, кому начислили налог за ставки на спорт, необходимо уплатить его в таком же порядке, как и все остальные налоги. Собственно, вы и не будете указывать источник дохода.

Бланк 3 выглядит так, как показано на скриншоте ниже. Все остальные поля вы заполните так же, как вы делаете это обычно.

Это относится как к индивидуальным предпринимателям, так и к тем, кто получает зарплату от государства. Просто у последних налоговые вычеты указаны в зарплатной ведомости. Самостоятельно они ничего не платят. Но если у них есть дополнительный источник дохода, следует сообщить об этом в налоговые органы. Заполнить и подать декларацию нужно до 30 апреля года, который следует за отчетным, а заплатить налоги нужно до 15 июля.

То есть за год нужно отчитаться до 30 апреляа перечислить деньги на счет государства до 15 июля В законе не сказано четко, как это должно происходить.